コン・パス代表、村上です。

突然ですがこんな物件は

ご興味ありますか?

・荒川区

・築20年超の鉄骨5階建

・1.5億円超

・表面利回り9%

買いだ!

と思った方はご注意ください。

購入条件次第では、

税引き後赤字になるかもしれない

不確定要素があるからです。

実はこの物件、お客様から

相談のあった実際の案件です。

Aさんとします。

他社で購入した物件の

収支が心配だということでした。

Aさん曰く、

お買い得だと思ったのに

思ったほどお金が残らなそうだ、と。

確かに物件は良いです。

場所、構造、築年数のわりに

割安な価格で購入されました。

ですがシミュレーションを

してみると初年度はともかく

2年目以降ずっと赤字。

税引き前のキャッシュフローは

250万円くらいあるのですが、

所得税がほとんど同額なのです。

----------

赤字の原因は融資条件です。

----------

・借入期間が短い(20年)

・金利が低い(1.0%)

金利が低く短期間で返済するので、

返済総額は小さくなります。

普通に考えれば良いことなのですが、

収益不動産ではこれらが

裏目に出ることがありますので要注意。

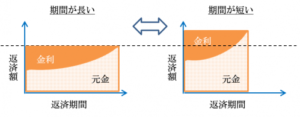

一つ目のポイントは返済期間です。

期間が短くなれば当然、

月間、年間の返済額が増えます。

返済期間と返済額

家賃収入に対する返済比率は

50%以下が理想といわれています。

Aさんの案件では、

年間1445万円の家賃収入。

対して返済金額は、

年間880万円の返済。

返済比率60%です。

これだけでアウト!

というほどではありませんが、

余裕のない経営になってしまいます。

都心でほぼ満室稼働だからまだしも、

万が一空室が増えてくると

キャッシュフローもマイナスになります。

そうなれば毎月持ち出しということ。

何のための投資か分かりませんね。

Aさんは今のところ

プラスのキャッシュフローです。

ですが、税金面で課題を抱えています。

----------

所得税>キャッシュフローの逆転現象。

----------

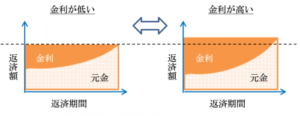

二つ目のポイントです。

元金返済割合。

低金利の場合、返済のほとんどが

元金になります。

金利と返済額

元金返済分は経費になりません。

返した分だけ負債が減って

純資産(含み益)が増えるからです。

キャッシュは出ていくのに

損失にできないのがイタイところ。

Aさんの例を具体的に見てみましょう。

・家賃収入1445万円

・運営費 300万円

・支払利息 130万円

・元金返済 750万円

・減価償却 400万円

この場合、経費にできるのは

運営費+利息に減価償却を加えて

合計830万円。

損益は次の通りになります。

家賃収入-運営費-支払利息-減価償却

=1445万円-300万円-130万円-400万円

=615万円

615万円が課税対象ですから、

税率40%なら246万円の納税ですね。

※減価償却は、建物が劣化する分を

損失計上できるという会計ルールで

実際の支出はありません。

一方でキャッシュフローはどうでしょうか。

家賃収入-運営費-支払利息-元金返済

=1445万円-300万円-130万円-750万円

=265万円

減価償却分の支出は実際にはありませんが、

元金返済分の750万円が出ていきます。

差し引きキャッシュフローが265万円。

手元に265万円しかないのに、

246万円の税金を納めるのかよ?

と思いますよね。

----------

税金で手残りキャッシュが「パー」

----------

理不尽な話です。

そんなわけでAさんのケースは

危うく、所得税 > キャッシュフロー

となるところです。

折角の都心割安物件なのに、

融資条件一つでお金の残らない

投資になってしまうんですね。

で現状はともかく、

Aさんはこれからどうすべきか。

お金を残すには方向転換が必要です。

次回に続きます。

今日もがんばっていきましょう!

村上